Preguntas frecuentes (versión HTML)

Preguntas frecuentes sobre el Impuesto sobre Transacciones Financieras en versión HTML (19/12/23)

Declaración e ingreso

Sí, deberá presentar la autoliquidación del impuesto correspondiente al periodo de liquidación con la información que se exija al efecto y sin que proceda efectuar ningún ingreso respecto de dichas operaciones exentas.

El Impuesto sobre las Transacciones Financieras se debe presentar obligatoriamente por vía electrónica a través de internet mediante la presentación del modelo 604 y su anexo informativo.

Para la cumplimentación del modelo 604 y su anexo informativo podrán utilizarse los formularios disponibles en la Sede electrónica de la AEAT o bien, un programa informático que permita la obtención de los ficheros correspondientes.

Hasta 2023 incluido:

-

Tanto el anexo informativo como la autoliquidación deben presentarse exclusivamente ante la AEAT.

A partir de 2024:

-

La relación de sociedades cuya capitalización bursátil a 1 de diciembre del año anterior supera los 1.000 millones de euros que se publica anualmente en la Sede electrónica de la AEAT, añade una columna en la que se indica la administración competente para la exacción (en función del domicilio social de la entidad cuyas acciones son objeto del Impuesto).

-

Anexo informativo:

-

El anexo informativo se presentará necesariamente ante la AEAT. Incluirá todas las operaciones sujetas con independencia de la administración a la que corresponda la exacción.

-

Si el anexo informativo comprende adquisiciones de acciones de sociedades con domicilio social en País Vasco o Navarra (ver relación de entidades publicada en la Sede electrónica) deberá presentarse además a la Hacienda Foral correspondiente cuando esta así lo exija (a estos efectos deberá dirigirse a cada Hacienda Foral).

-

-

Autoliquidación:

-

A partir del anexo informativo, deberá determinar las operaciones que corresponden a la AEAT y a cada una de las Haciendas Forales.

-

Efectuado el paso anterior, se cumplimentará y presentará el modelo 604 en el que se autoliquidarán las operaciones que correspondan a la AEAT y se incluirá información de las operaciones que corresponden a cada una de las Haciendas Forales.

-

De existir operaciones que correspondan a alguna de las Haciendas Forales, se presentará ante las misma autoliquidación ajustada al modelo y plazos que cada una de ellas determine.

-

El período de liquidación coincide con el mes natural.

El plazo de presentación es del 10 al 20 del mes siguiente al correspondiente periodo de liquidación mensual.

No obstante, para este primer ejercicio de aplicación, 2021, la presentación e ingreso de las autoliquidaciones correspondientes a los meses de enero y febrero de 2021, se efectuará en el plazo previsto para la presentación e ingreso de la autoliquidación correspondiente al mes de marzo de 2021 (del 10 al 20 de abril de 2021).

Si la presentación corresponde a 2024 y siguientes deberá consultar los plazos de presentación establecido por las Haciendas Forales del País Vasco y Navarra para la presentación de los anexos y autoliquidaciones que deba presentar ante las mismas (ver FAQ 6.32 ¿Cuál es el procedimiento para la presentación a partir de 1 de enero de 2024?).

El modelo 604 y su anexo informativo se presentará por el sujeto pasivo del Impuesto excepto en los casos en los que, de acuerdo con los dispuesto en el Reglamento del Impuesto, sea obligatoria o se haya optado por la presentación a través de un depositario central de valores (DCV) establecido en territorio español en nombre y por cuenta del sujeto pasivo.

Para abordar esta cuestión, en primer lugar, hay que distinguir si las adquisiciones de los valores se anotan en cuentas vinculadas a un sistema de registro a cargo de un depositario central de valores (DCV) establecido en territorio español o en un sistema de registro a cargo de un DCV establecido fuera del territorio español:

Si las adquisiciones se anotan en cuentas vinculadas a un sistema de registro a cargo de un DCV establecido en territorio español, el modelo 604 y su anexo informativo se presentarán a través de dicho DCV en los siguientes casos:

-

Obligatoriamente, cuando los sujetos pasivos, ya actúen por cuenta propia o ajena, tengan cuenta en el registro central del depositario central de valores establecido en territorio español o tengan cuenta en los registros de detalle de alguna de las entidades participantes en dicho depositario central de valores.

-

Cuando los sujetos pasivos no comprendidos en la letra a) anterior opten por la presentación a través del DCV establecido en territorio español. Para ello, los sujetos pasivos designarán al menos una entidad participante en dicho DCV.

Si las adquisiciones se anotan en cuentas vinculadas a un sistema de registro a cargo de un DCV establecido fuera del territorio español, el modelo 604 y su anexo informativo se podrán presentar a través de un DCV establecido en territorio español:

-

Opcionalmente, cuando exista un acuerdo de colaboración entre un DCV establecido en territorio español y el DCV establecido fuera del territorio español.

-

Opcionalmente y en ausencia del acuerdo de colaboración a que se refiere la letra a) anterior, cuando el DCV establecido fuera del territorio español figure incluido en la cuenta de terceros de una entidad participante en un DCV establecido en territorio español designado por la entidad emisora para la llevanza del registro contable de los valores, y exista un acuerdo previo para la presentación entre el DCV situado fuera del territorio español y la citada entidad participante.

Podrán acogerse a esta opción los sujetos pasivos que tengan cuenta en el DCV establecido fuera del territorio español o en alguna de sus entidades participantes.

-

Opcionalmente, cuando exista acuerdo expreso entre el sujeto pasivo y una entidad participante en un DCV establecido en territorio español.

Este acuerdo incluirá todas las adquisiciones anotadas en cuentas vinculadas a un sistema de registro a cargo de un DCV establecido fuera del territorio español, excepto aquellas respecto de las cuales el sujeto pasivo haya ejercido las opciones de presentación previstas en las letras a) y b) anteriores, salvo que decida incluirlas en esta opción.

Lo dispuesto en esta letra c) será también aplicable cuando el sujeto pasivo sea una entidad participante en un DCV establecido en territorio español, en cuyo caso no será necesario el acuerdo.

Cuando alguna de las adquisiciones deba declarase, obligatoriamente o por opción, a través de un DCV establecido en territorio español, la autoliquidación presentada por dicho DCV incluirá todas las adquisiciones sujetas al Impuesto realizadas en el período de liquidación.

En el anexo informativo del modelo 604 se deberá informar para cada registro de operación:

-

Si la operación se declara por el sujeto pasivo: deberá cumplimentarse con una “X” el campo 116 del registro de tipo 2 del anexo informativo.

-

Si la operación se declara a través del depositario central de valores y el motivo por el que se hace así: deberá cumplimentarse en el campo 117 del registro de tipo 2 del anexo informativo el tipo de supuesto de presentación a través del DCV situado en territorio español de acuerdo con las siguientes claves:

-

Clave “A” - Supuesto previsto en el artículo 3.a) del Reglamento del ITF.

-

Clave “B” - Supuesto previsto en el artículo 3.b) del Reglamento del ITF.

-

Clave “C” - Supuesto previsto en el artículo 4.1.a) del Reglamento del ITF.

-

Clave “D” - Supuesto previsto en el artículo 4.1.b) del Reglamento del ITF.

-

Clave “E” - Supuesto previsto en el artículo 4.1.c) del Reglamento del ITF.

-

Clave “F” - Supuesto previsto en el artículo 2.2 del Reglamento del ITF.

-

Ejemplo 1. Sujeto pasivo del impuesto, que es entidad participante en el DCV español, efectúa o interviene en una adquisición de valores sujeta al impuesto, por cuenta propia o por cuenta de un cliente, que tiene reflejo en el sistema de registro a cargo del citado DCV.

El sujeto pasivo debe efectuar la presentación e ingreso de la autoliquidación del impuesto a través del DCV español (artículo 3.a) del RDITF).

La información y el importe del impuesto serán remitidos al DCV español por el propio sujeto pasivo, entidad participante en dicho DCV.

Ejemplo 2. Sujeto pasivo del impuesto, que no es entidad participante en el DCV español, pero que tiene cuenta en el registro de detalle de una entidad participante en dicho DCV español de la que es cliente, efectúa o interviene en una adquisición de valores sujeta al impuesto, por cuenta propia o por cuenta de un cliente, que tiene reflejo en el sistema de registro a cargo del citado DCV.

El sujeto pasivo debe efectuar la presentación e ingreso de la autoliquidación del impuesto a través del DCV español (artículo 3.a) del RDITF).

La información y el importe del impuesto serán remitidos al DCV español por la entidad participante en el mismo en la que el sujeto pasivo tiene cuenta.

Este supuesto resultará también aplicable en caso de que la entidad participante sea otro depositario central de valores establecido fuera del territorio español.

Ejemplo 3. Sujeto pasivo del impuesto, que no es entidad participante en el DCV español y que no tiene cuenta en el registro de detalle de una entidad participante en dicho DCV español, efectúa o interviene en una adquisición de valores sujeta al impuesto, por cuenta propia o por cuenta de un cliente, que tiene reflejo en el sistema de registro a cargo del citado DCV.

El sujeto pasivo podrá optar por la presentación e ingreso de la autoliquidación del impuesto a través del DCV español (artículo 3.b) del RDITF).

La información y el importe del impuesto serán remitidos al DCV español por una entidad participante designada previamente por el sujeto pasivo. Dicha entidad participante será alguna cuyas cuentas en el DCV español participen en la cadena de custodia de los valores objeto de adquisición.

Ejemplo 4. Sujeto pasivo del impuesto efectúa o interviene en una adquisición de valores sujeta que tiene reflejo en el sistema de registro a cargo de un DCV extranjero. Entre el DCV extranjero y el DCV español existe un acuerdo de colaboración.

El sujeto pasivo podrá optar por la presentación e ingreso de la autoliquidación del impuesto a través del DCV español (artículo 4.1.a) del RDITF).

La información y el importe del impuesto serán remitidos al DCV español por el DCV extranjero de acuerdo con el procedimiento fijado en el correspondiente acuerdo de colaboración.

Ejemplo 5. Sujeto pasivo del impuesto efectúa o interviene en una adquisición de valores sujeta que tiene reflejo en el sistema de registro a cargo de un DCV extranjero. Entre el DCV extranjero y el DCV español no existe un acuerdo de colaboración. El DCV extranjero figura en la cuenta de terceros de una entidad participante en el DCV español, encargado de la llevanza del registro contable correspondiente a la emisión de los valores.

El sujeto pasivo podrá optar por la presentación e ingreso de la autoliquidación del impuesto a través del DCV español cuando exista un acuerdo a estos efectos entre la citada entidad participante y el DCV extranjero y siempre que el sujeto pasivo tenga cuenta en el citado DCV extranjero o en alguna de sus entidades participantes (artículo 4.1.b) del RDITF).

La información y el importe del impuesto serán remitidos al DCV español por la entidad participante en la que tenga la cuenta el DCV extranjero.

Ejemplo 6. Sujeto pasivo del impuesto efectúa o interviene en una adquisición de valores sujeta que tiene reflejo en el sistema de registro a cargo de un DCV extranjero. Entre el DCV extranjero y el DCV español no existe un acuerdo de colaboración y no se dan las circunstancias previstas en el ejemplo anterior.

El sujeto pasivo podrá optar por la presentación e ingreso de la autoliquidación del impuesto a través del DCV español cuando aquél así lo acuerde expresamente con una entidad participante en este último. No será necesario este acuerdo en caso de que el sujeto pasivo sea entidad participante en el DCV español (artículo 4.1.c) del RDITF).

La información y el importe del impuesto serán remitidos al DCV español por la entidad participante con la cual el sujeto pasivo haya concluido el acuerdo o por el propio sujeto pasivo, en caso de tener la condición de entidad participante en dicho DCV español.

Téngase en cuenta que la presentación e ingreso de la autoliquidación a través del DCV español, en todos estos ejemplos, obligará al sujeto pasivo a seguir este procedimiento respecto de todas las adquisiciones de valores sujetas que correspondan al mismo periodo de liquidación.

La información y el importe del impuesto correspondiente a las restantes adquisiciones deberán remitirse al DCV español a través de la entidad participante en el mismo designada por el sujeto pasivo, y que en los ejemplos 1,2,3, 5 y 6 deberá ser la prevista en tales ejemplos. No será necesaria la designación de entidad participante para los sujetos pasivos que tengan dicha condición.

De acuerdo con el artículo 2.2.a) de la Ley del Impuesto, la adquisición de certificados de depósito representativos de acciones sujetas al impuesto estará gravada en los términos señalados en dicho artículo.

El sujeto pasivo podrá optar por la presentación e ingreso de la autoliquidación del impuesto a través de un DCV español si resulta de aplicación un acuerdo de colaboración entre dicho DCV español y un DCV extranjero, cuando la anotación de las adquisiciones de los certificados de depósitos sujetas se efectúe en cuentas vinculadas al sistema de registro de dicho DCV extranjero (artículo 4.1.a) del RDITF). En este caso, la información y el importe del impuesto serán remitidos al DCV español por el DCV extranjero de acuerdo con el procedimiento fijado en el correspondiente acuerdo de colaboración.

En ausencia de acuerdo de colaboración, el sujeto pasivo podrá optar por la presentación e ingreso de la autoliquidación del impuesto a través de un DCV español si así lo acuerda expresamente con una entidad participante en dicho DCV español (artículo 4.1.c) del RDITF). La información y el importe del impuesto serán remitidos al DCV español por la citada entidad participante. No será necesario este acuerdo en caso de que el sujeto pasivo sea entidad participante en el DCV español.

Para la presentación del modelo 604 y su anexo informativo, se requiere:

-

El sujeto pasivo deberá disponer de NIF, o en su defecto, tener asignado un Código de identificación individual (CII).

-

El presentador deberá disponer de NIF 0 CII.

-

El presentador deberá disponer de certificado electrónico.

Es el código que identifica a aquellos sujetos pasivos del Impuesto que no dispongan de número de identificación fiscal español.

El código de identificación individual sólo podrá utilizarse para los trámites asociados a la presentación del modelo 604 y su anexo informativo.

Esté código no podrá utilizarse para ninguna otra finalidad.

El código de identificación individual se obtiene mediante solicitud que se presentará a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria, en la que se facilitarán los datos identificativos del sujeto pasivo que permitan su identificación unívoca.

La solicitud del código de identificación individual se presentará con carácter previo a la presentación del modelo 604 y su anexo informativo.

Podrá accederse a este trámite en el siguiente enlace:

https://sede.agenciatributaria.gob.es/Sede/procedimientoini/GC44.shtml

Importante: No se admitirán las solicitudes de asignación del CII presentadas por entidades que no tengan la condición de sujetos pasivos del Impuesto sobre las Transacciones Financieras.

En todo caso, la solicitud para la asignación del código de identificación individual podrá presentarse por el sujeto pasivo.

No obstante, en los casos de presentación del modelo 604 a través del Depositario Central de Valores establecido en territorio español, la solicitud podrá presentarse también por dicho DCV.

La presentación del modelo 604 y su anexo informativo se efectúa de acuerdo con el siguiente procedimiento:

-

El sujeto pasivo que no disponga de NIF deberá obtener con carácter previo el código de Identificación individual.

-

El sujeto pasivo comunicará al DCV, directamente o a través de sus entidades participantes, la información recogida en el artículo 5.2 del Reglamento del Impuesto sobre las Transacciones Financieras. La comunicación se efectuará antes del día 10 del mes siguiente al correspondiente período de liquidación mensual. La información se ajustará a los requisitos técnicos que determine el DCV.

-

El sujeto pasivo que no tenga la condición de entidad participante en el DCV establecido en territorio español, deberá abonar a la entidad participante en cuyo registro de detalle tenga cuenta o que hubiese designado, el importe derivado de la autoliquidación. El abono se efectuará antes del día 10 del mes siguiente al correspondiente período de liquidación mensual.

-

El DCV establecido en territorio español, entre los días 10 y 20 del mes siguiente al correspondiente periodo de liquidación mensual, presentará en nombre y por cuenta de cada sujeto pasivo el modelo 604 y su anexo informativo, presentando en primer lugar el anexo y haciendo constar en el modelo 604 el número de justificante obtenido en la presentación del anexo.

-

El DCV establecido en territorio español, entre los días 10 y 20 del mes siguiente al correspondiente periodo de liquidación mensual, ingresará el importe derivado de las autoliquidaciones.

-

Para 2024 y siguientes, si en un período existen operaciones que correspondan a alguna de las Haciendas Forales del País Vasco o Navarra, deberá presentar ante las mismas el anexo informativo (cuando la Hacienda Foral correspondiente así lo exija) y la autoliquidación ajustada al modelo y plazos que las mismas determinen. (Ver FAQ 6.2 ¿Cómo se presenta la autoliquidación del Impuesto sobre las Transacciones Financieras?)

La presentación del modelo 604 y su anexo informativo se efectúa de acuerdo con el siguiente procedimiento:

-

El sujeto pasivo que no disponga de NIF deberá obtener con carácter previo el código de identificativo individual.

-

El sujeto pasivo que no disponga de certificado electrónico deberá obtenerlo con carácter previo.

-

El sujeto pasivo deberá efectuar el pago de la deuda derivada del modelo 604 de acuerdo con el procedimiento descrito en el artículo7.a) de la Orden HAP/2194/2013, de 22 de noviembre. Si no dispone de cuenta abierta en ninguna entidad colaboradora en la gestión recaudatoria, el pago podrá efectuarse mediante transferencia.

-

El sujeto pasivo presentará el anexo informativo del modelo 604 entre los días 10 y 20 del mes siguiente al correspondiente período de liquidación.

-

Presentado el anexo y entre los días 10 y 20 del mes siguiente al correspondiente período de liquidación, el sujeto pasivo presentará el modelo 604 haciendo constar el número de justificante obtenido en la presentación del anexo y, en su caso, el número de referencia completo obtenido al efectuar el pago.

-

Para 2024 y siguientes, si en un período existen operaciones que correspondan a alguna de las Haciendas Forales del País Vasco o Navarra, deberá presentar ante las mismas el anexo informativo (cuando la Hacienda Foral correspondiente así lo exija) y la autoliquidación ajustada al modelo y plazos que las mismas determinen. (Ver FAQ 6.2 ¿Cómo se presenta la autoliquidación del Impuesto sobre las Transacciones Financieras?)

Sí, la autoliquidación puede tener como resultado cero.

Por ejemplo, el resultado podría ser cero si todas las operaciones incluidas están exentas.

No, el modelo 604 no puede tener resultado negativo.

Resultan de aplicación al modelo 604 y anexo informativo los procedimientos generales para la rectificación de errores en autoliquidaciones presentadas: autoliquidación complementaria (1) y solicitud de rectificación de autoliquidaciones.

Además, en el Impuesto sobre las Transacciones Financieras, cuando en relación con una operación que haya dado lugar al ingreso de cuota tributaria por el impuesto, el sujeto pasivo constate un error u otras circunstancias por las cuales deba ser objeto de rectificación, y de ello se derive la improcedencia o un exceso de la cuota tributaria ingresada por dicha operación, el sujeto pasivo podrá efectuar la rectificación de la operación en alguna autoliquidación del impuesto que se presente dentro del plazo de los cuatro años siguientes a la fecha del ingreso de la citada cuota tributaria, minorando dicha cuota o exceso del importe de la cuota a ingresar correspondiente a la autoliquidación en la que se efectúe la rectificación, sin que en ningún caso el resultado de esta última pueda ser negativo.

Este procedimiento especial de rectificación será incompatible con el procedimiento ordinario de rectificación de autoliquidaciones previsto en el artículo 120.3 de la LGT y en los artículos 126 a 128 del RGAT.

(1) En el caso del Impuesto sobre las Transacciones Financieras, el procedimiento para la presentación de la autoliquidación complementaria será el siguiente:

-

En primer lugar, se presentará un anexo informativo complementario consignando “C” en la posición 121 del registro tipo 1 y el número de justificante del anexo al que complementa en las posiciones 123-135 del registro tipo 1.

-

Presentado el anexo informativo complementario, se presentará el modelo 604, indicando que se trata de una autoliquidación complementaria y haciendo constar el número de justificante del modelo 604 al que complementa.

La autoliquidación complementaria y la regularización a través del procedimiento previsto en el segundo párrafo de esta pregunta, se presentarán por el DCV o por el sujeto pasivo según corresponda a uno u otro la presentación del modelo 604.

La rectificación de acuerdo con el procedimiento ordinario de rectificación de autoliquidaciones previsto en el artículo 120.3 de la LGT y en los artículos 126 a 128 del RGAT, se presentará por el sujeto pasivo.

De manera individualizada por cada operación. No obstante, las operaciones intradía que den lugar al cálculo de una base imponible en los términos previstos en el artículo 5.3 de la Ley del Impuesto se declararán como un único registro (en este caso quedan agrupadas).

Es la referencia asignada por el sujeto pasivo a cada operación que permite su identificación unívoca.

No, por cada operación se consignará la clave de tipo del motivo de presentación a través del DCV establecido en territorio español que corresponda.

En el caso de optar por la presentación e ingreso a través del depositario central de valores establecido en territorio español, la opción surtirá efectos como mínimo en el periodo de liquidación mensual siguiente al mes en que se haya efectuado la comunicación de la opción y en los períodos mensuales posteriores mientras no se comunique su revocación.

Estas claves son las previstas en el campo 117 del registro de tipo 2 del anexo informativo. Según el tipo de supuesto de presentación a través del DCV situado en territorio español existen las siguientes claves:

-

Clave “A” - Supuesto previsto en el artículo 3.a) del Reglamento del ITF.

-

Clave “B” - Supuesto previsto en el artículo 3.b) del Reglamento del ITF.

-

Clave “C” - Supuesto previsto en el artículo 4.1.a) del Reglamento del ITF.

-

Clave “D” - Supuesto previsto en el artículo 4.1.b) del Reglamento del ITF.

-

Clave “E” - Supuesto previsto en el artículo 4.1.c) del Reglamento del ITF.

-

Clave “F” - Supuesto previsto en el artículo 2.2 del Reglamento del ITF.

Sí, es obligatorio indicar por cada operación si es por cuenta propia o ajena.

Esta información debe suministrarse a través del anexo informativo del modelo 604 para cada operación. En concreto esta información se suministrará cumplimentando el campo 114 del registro de tipo 2 del citado anexo, con una de las dos claves siguientes según se presente por cuenta propia o ajena:

-

Clave “P”: Si la transacción es ejecutada por el sujeto pasivo por cuenta propia.

-

Clave “A”: Si la transacción es ejecutada por el sujeto pasivo por cuenta de terceros.

No. Para un mismo periodo de liquidación, la presentación del modelo 604 y su anexo informativo deberá realizarse por el depositario central de valores o por el sujeto pasivo de acuerdo con los criterios recogidos en la pregunta frecuente ¿Cuándo se presenta el modelo 604 y su anexo informativo a través del Depositario Central de Valores (DCV) establecido en territorio español?.

En caso de optar por la presentación e ingreso de las autoliquidaciones a través del DCV, la opción surtirá efectos como mínimo en el periodo de liquidación mensual siguiente al mes en que se haya comunicado dicha opción y en los períodos mensuales posteriores mientras no se comunique su revocación.

Para una misma operación es posible la concurrencia de diferentes causas de exención, que podrán consignarse de acuerdo con las siguientes claves y posiciones del registro tipo 2 del anexo informativo:

Posición 260: clave “A” (exención artículo 3.1.a) de la Ley 5/2020, de 15 de octubre, del Impuesto sobre Transacciones Financieras)

Posición 261: clave “B” (exención artículo 3.1.b) de la Ley 5/2020, de 15 de octubre, del Impuesto sobre Transacciones Financieras)

Posición 262: clave “C” (exención artículo 3.1.c) de la Ley 5/2020, de 15 de octubre, del Impuesto sobre Transacciones Financieras)

Posición 263: clave “D” (exención 3.1.d) de la Ley 5/2020, de 15 de octubre, del Impuesto sobre Transacciones Financieras)

Posición 264: clave “E” (exención artículo 3.1.e) de la Ley 5/2020, de 15 de octubre, del Impuesto sobre Transacciones Financieras)

Posición 265: clave “F” (exención artículo 3.1.f) de la Ley 5/2020, de 15 de octubre, del Impuesto sobre Transacciones Financieras)

Posición 266: clave “G” (exención artículo 3.1.g) de la Ley 5/2020, de 15 de octubre, del Impuesto sobre Transacciones Financieras)

Posición 267: clave “H” (exención artículo 3.1.h) de la Ley 5/2020, de 15 de octubre, del Impuesto sobre Transacciones Financieras)

Posición 268: clave “I” (exención artículo 3.1.i) de la Ley 5/2020, de 15 de octubre, del Impuesto sobre Transacciones Financieras)

Posición 269: clave “J” (exención artículo 3.1.j) de la Ley 5/2020 de 15 de octubre, del Impuesto sobre Transacciones Financieras)

Posición 270: clave “K” (exención artículo 3.1.k) de la Ley 5/2020 de 15 de octubre, del Impuesto sobre Transacciones Financieras)

Posición 271: clave “L” (exención artículo 3.1.l) de la Ley 5/2020, de 15 de octubre, del Impuesto sobre Transacciones Financieras)

Posición 272: clave “M” (Otros supuestos de exención. Cuando se utilice esta clave será obligatorio indicar la exención aplicada en el campo “Descripción” (posiciones 387-430 registro tipo 2). Esta clave se utilizará en particular para:

-

La exención prevista en la Disposición transitoria 41ª de la Ley 27/2014. (Sólo para los períodos 01-2022 a 07-2023). En el campo descripción se indicará DT41.

-

La exención prevista en el artículo 3.1.m) de la Ley 5/2020, de 15 de octubre, del Impuesto sobre Transacciones Financieras. (Para los períodos 07-2022 y siguientes). En el campo descripción se indicará 3.1.M.

Se consignará la fecha de anotación registral, que coincidirá, en caso de operaciones que sean objeto de liquidación, con la fecha de liquidación efectiva. No obstante, cuando el sujeto pasivo haya optado por la fecha teórica de liquidación a efectos de la liquidación del impuesto en los términos previstos en el artículo 9 del RDITF, se consignará la fecha teórica de liquidación.

Para una misma operación solo podrá utilizarse una clave para indicar la modalidad de determinación de la base imponible, utilizando para ello una de las siguientes claves previstas en la posición 191 del registro tipo 2 del anexo informativo:

Clave “A”: Se consignará esta clave cuando la base imponible esté constituida por el importe de la contraprestación sin incluir los costes de transacción derivados de los precios de las infraestructuras de mercado, ni las comisiones de intermediación, ni ningún otro gasto asociado a la operación. (Artículo 5.1 de la Ley del Impuesto sobre las Transacciones Financieras).

Clave “B”: Se consignará esta clave cuando la base imponible esté constituida por el valor correspondiente al cierre del mercado regulado más relevante por liquidez del valor en cuestión el último día de negociación anterior al de la operación. (Artículo 5.1 de la Ley del Impuesto sobre las Transacciones Financieras).

Clave “C”: Cuando la adquisición de valores proceda de bonos u obligaciones convertibles o canjeables o de otros valores negociables que den lugar a la adquisición, la base imponible será el valor establecido en el documento de emisión de estos. (Artículo 5.2.a) de la Ley del Impuesto sobre las Transacciones Financieras).

Clave “D”: Cuando la adquisición proceda de la ejecución o liquidación de opciones o de otros instrumentos financieros derivados que otorguen un derecho a adquirir o transmitir los valores sometidos al impuesto, la base imponible será el precio del ejercicio fijado en el contrato. (Artículo 5.2.b) de la Ley del Impuesto sobre las Transacciones Financieras).

Clave “E”: Cuando la adquisición proceda de un instrumento derivado que constituya una transacción a plazo, la base imponible será el precio pactado, salvo que dicho derivado se negocie en un mercado regulado, en cuyo caso la base imponible será el precio de entrega al que deba realizarse dicha adquisición al vencimiento. (Artículo 5.2.c) de la Ley del Impuesto sobre las Transacciones Financieras).

Clave “F”: Cuando la adquisición proceda de la liquidación de un contrato financiero definido en el cuarto párrafo del artículo 2.1. de la Orden EHA/3537/2005, de 10 de noviembre, por la que se desarrolla el artículo 27.4 de la Ley 24/1988, de 28 de julio, del Mercado de Valores; la base imponible será el valor correspondiente al cierre del mercado regulado más relevante por liquidez del valor en cuestión el último día de negociación anterior al de la operación. (artículo 5.2.d) de la Ley del Impuesto sobre las Transacciones Financieras).

Clave “G”: En el caso de las operaciones intradía previstas en el artículo 5.3 de la Ley del Impuesto sobre las Transacciones Financieras, la base imponible establecida en este mismo artículo para estos supuestos.

Ejemplo: En enero de 2021 la entidad “A”, con NIF XXXXX, que no tiene la condición de entidad participante en el depositario central de valores, es sujeto pasivo de la siguiente operación:

| Ejemplo | |

|---|---|

| Adquisición | por cuenta ajena |

| Registro | Adquisición registrada en cuenta de A en una entidad participante en el DCV |

| Títulos adquiridos | 10.000 |

| Código ISIN | AAAAA |

| NIF emisor | BBBBB |

| Fecha liquidación | 20 de enero de 2021 |

| Operación | sujeta no exenta |

| P. adquisición unitario | 1 |

| BI | 10.000x1=10.000 |

| Cuota | 10.000x 1x 0,2/100= 20 |

| Fecha de comunicación al DVC | 01/02/2021 |

| Fecha de pago | 01/02/2021 |

Enero 2021 Registro tipo 1 del anexo informativo (suponiendo esta única operación para este sujeto pasivo en este periodo)

| Enero 2021 Registro tipo 1 del anexo informativo | |

|---|---|

|

Tipo de registro |

1 |

|

Modelo |

ATF |

|

Ejercicio |

2021 |

|

NIF/CII |

XXXXX |

|

Razón social |

A |

|

Número identificativo anexo |

ATFEEEEE |

|

Anexo complementario o sustitutivo |

en blanco |

|

Número identificativo anexo anterior |

en blanco |

|

Período |

1 |

|

Número total op. declaradas |

1 |

|

Número total op. sujeta no exenta |

1 |

|

BI total op sujetas no exentas |

10.000 (registros tipo 2 en los que operación exenta/no exenta sea S y además no sea una rectificación) |

|

Cuota total op. sujeta no exenta |

20 (registros tipo 2 en los que operación exenta/no exenta sea S y además no sea una rectificación) |

|

Número total op. exenta |

en blanco |

|

Importe total op. exenta |

en blanco |

|

Número total rectificaciones |

en blanco |

|

Total BI/importe de las rectificaciones |

en blanco |

|

Cuota resultante de las rectificaciones |

en blanco |

|

Opción fecha teórica de liquidación |

en blanco |

|

Revocación fecha teórica de liquidación |

en blanco |

Enero-2021: Registro tipo 2 del anexo informativo.

| Enero-2021: Registro tipo 2 del anexo informativo | |

|---|---|

|

Tipo de registro |

2 |

|

Modelo |

ATF |

|

Ejercicio |

2021 |

|

NIF |

XXXXX |

|

Periodo |

1 |

|

Referencia |

CCCCCCCCCC |

|

Operación por cuenta propia/ ajena |

A |

|

Tipo de presentación a través DVC |

A |

|

Supuesto de presentación sujeto pasivo |

en blanco |

|

Número de títulos adquiridos |

10.000 |

|

Código ISIN ti. Adquiridos |

AAAAA |

|

NIF emisor |

BBBBB |

|

LEI emisor |

en blanco |

|

Fecha de liquidación/registro |

20/01/2021 |

|

Fecha de ejecución |

en blanco |

|

Tipo de operación no exenta/exenta |

S |

|

Determinación de la Base imponible |

A |

|

Número de títulos adquiridos |

en blanco |

|

Títulos netos adquiridos |

en blanco |

|

Importe total de las adquisiciones |

en blanco |

|

Base imponible op. no exenta |

10.000 |

|

Supuesto de exención |

en blanco |

|

Importe adquisición exenta |

en blanco |

|

Cuota tributaria |

20 |

|

Fecha comunicación DCV |

01/02/2021 |

|

Fecha de pago |

01/02/2021 |

|

Rectificación |

en blanco |

|

Ejercicio rectificación |

en blanco |

|

Periodo rectificación |

en blanco |

|

BI Rectificada/Importe rectificado |

en blanco |

|

Cuota tributaria rectificada |

en blanco |

|

Importe de la rectificación (Cuota) |

en blanco |

|

Resultado de la rectificación (BI/Importe) |

en blanco |

|

Descripción |

ZZZZZZZ |

Enero 2021 modelo 604

| Enero 2021 modelo 604 | |

|---|---|

|

BI (casilla 01) |

10.000 |

|

Cuota (casilla 02) |

20 |

|

Rectificación BI (casilla 03) |

en blanco |

|

Rectificación Cuota (casilla 04) |

en blanco |

|

Op. exenta (casilla 05) |

en blanco |

|

A deducir autoliquidación complementaria (casilla 06) |

en blanco |

|

Resultado autoliquidación (casilla 07) |

20 |

Ejemplo: En enero de 2021 la entidad “A”, con NIF XXXXX, que no tiene la condición de entidad participante en el DCV, es sujeto pasivo de la siguiente operación:

| Ejemplo | |

|---|---|

|

Adquisición |

por cuenta ajena |

|

Registro |

Adquisición registrada en cuenta de A en una entidad participante en el DCV |

|

Títulos adquiridos |

10.000 |

|

Código ISIN |

AAAAA |

|

NIF emisor |

BBBBB |

|

Fecha liquidación |

20/01/2021 |

|

Operación |

sujeta y exenta por el artículo 3.1.b) de la Ley 5/2020 |

|

P. adquisición unitario |

1 |

|

Fecha de comunicación al DVC |

01/02/2021 |

Enero 2021 Registro tipo 1 del anexo informativo. (suponiendo esta única operación para este sujeto pasivo en este periodo)

| Enero 2021 Registro tipo 1 del anexo informativo | |

|---|---|

|

Tipo de registro |

1 |

|

Modelo |

ATF |

|

Ejercicio |

2021 |

|

NIF/CII |

XXXXX |

|

Razón social |

A |

|

Número identificativo anexo |

ATFEEEEE |

|

Anexo complementario o sustitutivo |

en blanco |

|

Número identificativo anexo anterior |

en blanco |

|

Período |

1 |

|

Número total op. declaradas |

1 |

|

Número total op. sujeta no exenta |

0 |

|

BI total op sujetas no exentas |

en blanco |

|

Cuota total op. sujeta no exenta |

en blanco |

|

Número total op. exenta |

1 |

|

Importe total op. exenta |

10.000 |

|

Número total rectificaciones |

en blanco |

|

Total BI/importe de las rectificaciones |

en blanco |

|

Cuota resultante de las rectificaciones |

en blanco |

|

Opción fecha teórica de liquidación |

en blanco |

|

Revocación fecha teórica de liquidación |

en blanco |

Enero-2021: Registro tipo 2 del anexo informativo.

| Enero-2021: Registro tipo 2 del anexo informativo | |

|---|---|

|

Tipo de registro |

2 |

|

Modelo |

ATF |

|

Ejercicio |

2021 |

|

NIF |

XXXXX |

|

Periodo |

1 |

|

Referencia |

CCCCCCCCCC |

|

Operación por cuenta propia/ ajena |

A |

|

Tipo de presentación a través DVC |

A |

|

Supuesto de presentación sujeto pasivo |

en blanco |

|

Número de títulos adquiridos |

10.000 |

|

Código ISIN ti. Adquiridos |

AAAAA |

|

NIF emisor |

BBBBB |

|

LEI emisor |

en blanco |

|

Fecha de liquidación/registro |

20/01/2021 |

|

Fecha de ejecución |

en blanco |

|

Tipo de operación no exenta/exenta |

E |

|

Determinación de la Base imponible |

en blanco |

|

Número de títulos adquiridos |

en blanco |

|

Títulos netos adquiridos |

en blanco |

|

Importe total de las adquisiciones |

en blanco |

|

Base imponible op. no exenta |

en blanco |

|

Supuesto de exención |

B |

|

Importe adquisición exenta |

10.000 |

|

Cuota tributaria |

en blanco |

|

Fecha comunicación DCV |

01/02/2021 |

|

Fecha de pago |

01/02/2021 |

|

Rectificación |

en blanco |

|

Ejercicio rectificación |

en blanco |

|

Periodo rectificación |

en blanco |

|

BI Rectificada/Importe rectificado |

en blanco |

|

Cuota tributaria rectificada |

en blanco |

|

Importe de la rectificación (Cuota) |

en blanco |

|

Resultado de la rectificación (BI/Importe) |

en blanco |

|

Descripción |

ZZZZZZZ |

Enero 2021 modelo 604:

| Enero 2021 modelo 604 | |

|---|---|

|

BI (casilla 01) |

en blanco |

|

Cuota (casilla 02) |

en blanco |

|

Rectificación BI (casilla 03) |

en blanco |

|

Rectificación Cuota (casilla 04) |

en blanco |

|

Op. exenta (casilla 05) |

en blanco |

|

A deducir autoliquidación complementaria (casilla 06) |

en blanco |

|

Resultado autoliquidación (casilla 07) |

0 (en blanco) |

Ejemplo: En enero de 2021 la entidad “A”, con NIF XXXXX, que no tiene la condición de entidad participante en el DCV, es sujeto pasivo de la siguiente operación:

| Ejemplo | |

|---|---|

|

Adquisición |

por cuenta ajena |

|

Registro |

Adquisición registrada en cuenta de A en una entidad participante en el DCV |

|

Títulos adquiridos |

10.000 |

|

Código ISIN |

AAAAA |

|

NIF emisor |

BBBBB |

|

Fecha liquidación |

20 de enero de 2021 |

|

Operación |

sujeta no exenta |

|

P. adquisición unitario |

1 |

|

BI |

10.000x1=10.000 |

|

Cuota |

10.000x 1x 0,2/100= 20 |

|

Fecha de comunicación al DVC |

1 de febrero de 2021 |

|

Fecha de pago |

1 de febrero de 2021 |

En febrero de 2021, el sujeto pasivo tiene conocimiento de que la operación anterior estaba exenta en virtud del artículo 3.1.c) de la Ley 5/2020.

La comunicación al DCV tiene lugar el 01 de marzo de 2021. En febrero además ha realizado dos operaciones sujetas y no exentas con una base imponible total de 20.000 y una cuota total de 40.

Enero 2021 Registro tipo 1 del anexo informativo:

<

| Enero 2021 Registro tipo 1 del anexo informativo | |

|---|---|

|

Tipo de registro |

1 |

|

Modelo |

ATF |

|

Ejercicio |

2021 |

|

NIF/CII |

XXXXX |

|

Razón social |

A |

|

Número identificativo anexo |

ATFEEEEE |

|

Anexo complementario o sustitutivo |

en blanco |

|

Número identificativo anexo anterior |

en blanco |

|

Período |

1 |

|

Número total op. declaradas |

1 |

|

Número total op. sujeta no exenta |

1 |

|

BI total op sujetas no exentas |

10.000 (registros tipo 2 en los que operación exenta/no exenta sea S y además no sea una rectificación) |

|

Cuota total op. sujeta no exenta |

20 (registros tipo 2 en los que operación exenta/no exenta sea S y además no sea una rectificación) |

|

Número total op. exenta |

en blanco |

|

Importe total op. exenta |

en blanco |

|

Número total rectificaciones |

en blanco |

|

Total BI/importe de las rectificaciones |

en blanco |

|

Cuota resultante de las rectificaciones |

en blanco |

|

Opción fecha teórica de liquidación |

en blanco |

|

Revocación fecha teórica de liquidación |

en blanco |

Enero-2021: Registro tipo 2 del anexo informativo

| Enero-2021: Registro tipo 2 del anexo informativo | |

|---|---|

|

Tipo de registro |

2 |

|

Modelo |

ATF |

|

Ejercicio |

2021 |

|

NIF |

XXXXX |

|

Periodo |

1 |

|

Referencia |

CCCCCCCCCC |

|

Operación por cuenta propia/ ajena |

A |

|

Tipo de presentación a través DVC |

A |

|

Supuesto de presentación sujeto pasivo |

en blanco. |

|

Número de títulos adquiridos |

10.000 |

|

Código ISIN ti. Adquiridos |

AAAAA |

|

NIF emisor |

BBBBB |

|

LEI emisor |

en blanco |

|

Fecha de liquidación/registro |

20 de enero de 2021 |

|

Fecha de ejecución |

en blanco |

|

Tipo de operación no exenta/exenta |

S |

|

Determinación de la Base imponible |

A |

|

Número de títulos adquiridos |

en blanco |

|

Títulos netos adquiridos |

en blanco |

|

Importe total de las adquisiciones |

en blanco |

|

Base imponible op. no exenta |

10.000 |

|

Supuesto de exención |

en blanco |

|

Importe adquisición exenta |

en blanco |

|

Cuota tributaria |

20 |

|

Fecha comunicación DCV |

01/02/2021 |

|

Fecha de pago |

01/02/2021 |

|

Rectificación |

en blanco |

|

Ejercicio rectificación |

en blanco |

|

Periodo rectificación |

en blanco |

|

BI Rectificada/Importe rectificado |

en blanco |

|

Cuota tributaria rectificada |

en blanco |

|

Importe de la rectificación (Cuota) |

en blanco |

|

Resultado de la rectificación (BI/Importe) |

en blanco |

|

Descripción |

ZZZZZZZ |

Enero 2021 modelo 604:

| Enero 2021 modelo 604 | |

|---|---|

|

BI (casilla 01) |

10.000 |

|

Cuota (casilla 02) |

20 |

|

Rectificación BI (casilla 03) |

en blanco |

|

Rectificación Cuota (casilla 04) |

en blanco |

|

Op. exenta (casilla 05) |

en blanco |

|

A deducir autoliquidación complementaria (casilla 06) |

en blanco |

|

Resultado autoliquidación (casilla 07) |

20 |

Febrero 2021 Registro tipo 1 del anexo informativo:

| Febrero 2021 Registro tipo 1 del anexo informativo | |

|---|---|

|

Tipo de registro |

1 |

|

Modelo |

ATF |

|

Ejercicio |

2021 |

|

NIF/CII |

XXXXX |

|

Razón social |

A |

|

Número identificativo anexo |

ATFEEEEE |

|

Anexo complementario o sustitutivo |

en blanco |

|

Número identificativo anexo anterior |

en blanco |

|

Período |

2 |

|

Número total op. declaradas |

3 |

|

Número total op. sujeta no exenta |

2 |

|

BI total op sujetas no exentas |

20.000 |

|

Cuota total op. sujeta no exenta |

40 |

|

Número total op. exenta |

en blanco |

|

Importe total op. exenta |

en blanco |

|

Número total rectificaciones |

1 |

|

Total BI/importe de las rectificaciones |

0 |

|

Cuota resultante de las rectificaciones |

-20 |

|

Opción fecha teórica de liquidación |

en blanco |

|

Revocación fecha teórica de liquidación |

en blanco |

|

Opción fecha teórica de liquidación |

en blanco |

|

Revocación fecha teórica de liquidación |

en blanco |

Febrero-2021: Registro tipo 2 del anexo informativo (detalle de la rectificación):

| Febrero-2021: Registro tipo 2 del anexo informativo | |

|---|---|

|

Tipo de registro |

2 |

|

Modelo |

ATF |

|

Ejercicio |

2021 |

|

NIF |

XXXXX |

|

Periodo |

2 |

|

Referencia |

CCCCCCCCCC |

|

Operación por cuenta propia/ ajena |

A |

|

Tipo de presentación a través DVC |

A |

|

Supuesto de presentación sujeto pasivo |

en blanco |

|

Número de títulos adquiridos |

10.000 |

|

Código ISIN ti. Adquiridos |

AAAAA |

|

NIF emisor |

BBBBB |

|

LEI emisor |

en blanco |

|

Fecha de liquidación/registro |

20 de enero de 2021 |

|

Fecha de ejecución |

en blanco |

|

Tipo de operación no exenta/exenta |

E |

|

Determinación de la Base imponible |

en blanco |

|

Número de títulos adquiridos |

en blanco |

|

Títulos netos adquiridos |

en blanco |

|

Importe total de las adquisiciones |

en blanco |

|

Base imponible op. no exenta |

10.000 |

|

Supuesto de exención |

C |

|

Importe adquisición exenta |

en blanco |

|

Cuota tributaria |

20 |

|

Fecha comunicación DCV |

01/02/2021 |

|

Fecha de pago |

01/02/2021 |

|

Rectificación |

X |

|

Ejercicio rectificación |

2021 |

|

Periodo rectificación |

1 |

|

BI Rectificada/Importe rectificado |

10.000 |

|

Cuota tributaria rectificada |

0 |

|

Importe de la rectificación (Cuota) |

-20 |

|

Resultado de la rectificación (BI/Importe) |

0 |

|

Descripción |

ZZZZZZZ |

Enero 2021 modelo 604:

| Enero 2021 modelo 604 | |

|---|---|

|

BI (casilla 01) |

20.000 |

|

Cuota (casilla 02) |

40 |

|

Rectificación BI (casilla 03) |

0 |

|

Rectificación Cuota (casilla 04) |

-20 |

|

Op. exenta (casilla 05) |

en blanco. |

|

A deducir autoliquidación complementaria (casilla 06) |

en blanco. |

|

Resultado autoliquidación (casilla 07) |

20 |

Se consignará la diferencia entre el número de títulos adquiridos y el número de títulos transmitidos.

No obstante, si el número de títulos transmitidos es mayor o igual que el número de títulos adquiridos, en el campo “Títulos netos adquiridos” se consignará cero.

Ejemplo: En mayo de 2021 la entidad “A”, con NIF XXXXX, que no tiene la condición de entidad participante en el DCV, declara como sujeta no exenta la siguiente operación:

|

Ejemplo | |

|---|---|

|

Adquisición |

por cuenta ajena |

|

Registro |

Adquisición registrada en cuenta de A en una entidad participante en el DCV |

|

Títulos adquiridos |

10.000 |

|

Código ISIN |

AAAAA |

|

NIF emisor |

BBBBB |

|

Fecha liquidación |

20 de mayo de 2021 |

|

Operación |

sujeta no exenta |

|

P. adquisición unitario |

1 |

|

BI |

10.000x1=10.000 |

|

Cuota |

10.000x 1x 0,2/100= 20 |

|

Fecha de comunicación al DCV |

1 de junio de 2021 |

|

Fecha de pago |

1 de junio de 2021 |

El 15 de junio de 2021, el sujeto pasivo tiene conocimiento de que la operación anterior estaba no sujeta.

En junio además ha realizado dos operaciones sujetas y no exentas con una base imponible total de 20.000 y una cuota total de 40.

Mayo 2021 Registro tipo 1 del anexo informativo:

|

Mayo 2021 Registro tipo 1 del anexo informativo | |

|---|---|

|

Tipo de registro |

1 |

|

Modelo |

ATF |

|

Ejercicio |

2021 |

|

NIF/CII |

XXXXX |

|

Razón social |

A |

|

Número identificativo anexo |

ATFEEEEE |

|

Anexo complementario o sustitutivo |

en blanco |

|

Número identificativo anexo anterior |

en blanco |

|

Período |

5 |

|

Número total op. declaradas |

1 |

|

Número total op. sujeta no exenta |

1 |

|

BI total op sujetas no exentas |

10.000 (registros tipo 2 en los que operación exenta/no exenta sea S y además no sea una rectificación) |

|

Cuota total op. sujeta no exenta |

20 (registros tipo 2 en los que operación exenta/no exenta sea S y además no sea una rectificación) |

|

Número total op. exenta |

en blanco |

|

Importe total op. exenta |

en blanco |

|

Número total rectificaciones |

en blanco |

|

Total BI/importe de las rectificaciones |

en blanco |

|

Cuota resultante de las rectificaciones |

en blanco |

|

Opción fecha teórica de liquidación |

en blanco |

|

Revocación fecha teórica de liquidación |

en blanco |

Mayo-2021: Registro tipo 2 del anexo informativo

|

Enero-2021: Registro tipo 2 del anexo informativo | |

|---|---|

|

Tipo de registro |

2 |

|

Modelo |

ATF |

|

Ejercicio |

2021 |

|

NIF |

XXXXX |

|

Periodo |

5 |

|

Referencia |

CCCCCCCCCC |

|

Operación por cuenta propia/ ajena |

A |

|

Tipo de presentación a través DCV |

A |

|

Supuesto de presentación sujeto pasivo |

en blanco |

|

Número de títulos adquiridos |

10.000 |

|

Código ISIN ti. Adquiridos |

AAAAA |

|

NIF emisor |

BBBBB |

|

LEI emisor |

en blanco |

|

Fecha de liquidación/registro |

20 de mayo de 2021 |

|

Fecha de ejecución |

en blanco |

|

Tipo de operación no exenta/exenta |

S |

|

Determinación de la Base imponible |

A |

|

Número de títulos adquiridos |

en blanco |

|

Títulos netos adquiridos |

en blanco |

|

Importe total de las adquisiciones |

en blanco |

|

Base imponible op. no exenta |

10.000 |

|

Supuesto de exención |

en blanco |

|

Importe adquisición exenta |

en blanco |

|

Cuota tributaria |

20 |

|

Fecha comunicación DCV |

01/06/2021 |

|

Fecha de pago |

01/06/2021 |

|

Rectificación |

en blanco |

|

Ejercicio rectificación |

en blanco |

|

Periodo rectificación |

en blanco |

|

BI Rectificada/Importe rectificado |

en blanco |

|

Cuota tributaria rectificada |

en blanco |

|

Importe de la rectificación (Cuota) |

en blanco |

|

Resultado de la rectificación (BI/Importe) |

en blanco |

|

Descripción |

ZZZZZZZ |

Mayo 2021 modelo 604:

|

Enero 2021 modelo 604 | |

|---|---|

|

BI (casilla 01) |

10.000 |

|

Cuota (casilla 02) |

20 |

|

Rectificación BI (casilla 03) |

en blanco |

|

Rectificación Cuota (casilla 04) |

en blanco |

|

Op. exenta (casilla 05) |

en blanco |

|

A deducir autoliquidación complementaria (casilla 06) |

en blanco |

|

Resultado autoliquidación (casilla 07) |

20 |

Junio 2021 Registro tipo 1 del anexo informativo:

|

Febrero 2021 Registro tipo 1 del anexo informativo | |

|---|---|

|

Tipo de registro |

1 |

|

Modelo |

ATF |

|

Ejercicio |

2021 |

|

NIF/CII |

XXXXX |

|

Razón social |

A |

|

Número identificativo anexo |

ATFEEEEE |

|

Anexo complementario o sustitutivo |

en blanco |

|

Número identificativo anexo anterior |

en blanco |

|

Período |

6 |

|

Número total op. declaradas |

3 |

|

Número total op. sujeta no exenta |

2 |

|

BI total op sujetas no exentas |

20.000 |

|

Cuota total op. sujeta no exenta |

40 |

|

Número total op. exenta |

en blanco |

|

Importe total op. exenta |

en blanco |

|

Número total rectificaciones |

1 |

|

Total BI/importe de las rectificaciones |

-10.000 |

|

Cuota resultante de las rectificaciones |

-20 |

|

Opción fecha teórica de liquidación |

en blanco |

|

Revocación fecha teórica de liquidación |

en blanco |

|

Opción fecha teórica de liquidación |

en blanco |

|

Revocación fecha teórica de liquidación |

en blanco |

Junio-2021: Registro tipo 2 del anexo informativo (detalle de la rectificación):

|

Febrero-2021: Registro tipo 2 del anexo informativo (detalle de la rectificación) | |

|---|---|

|

Tipo de registro |

2 |

|

Modelo |

ATF |

|

Ejercicio |

2021 |

|

NIF |

XXXXX |

|

Periodo |

6 |

|

Referencia |

CCCCCCCCCC |

|

Operación por cuenta propia/ ajena |

A |

|

Tipo de presentación a través DCV |

A |

|

Supuesto de presentación sujeto pasivo |

en blanco |

|

Número de títulos adquiridos |

10.000 |

|

Código ISIN ti. Adquiridos |

AAAAA |

|

NIF emisor |

BBBBB |

|

LEI emisor |

en blanco |

|

Fecha de liquidación/registro |

20 de mayo de 2021 |

|

Fecha de ejecución |

en blanco |

|

Tipo de operación no exenta/exenta |

E |

|

Determinación de la Base imponible |

en blanco |

|

Número de títulos adquiridos |

en blanco |

|

Títulos netos adquiridos |

en blanco |

|

Importe total de las adquisiciones |

en blanco |

|

Base imponible op. no exenta |

10.000 |

|

Supuesto de exención |

en blanco |

|

Importe adquisición exenta |

en blanco |

|

Cuota tributaria |

20 |

|

Fecha comunicación DCV |

15/06/2021 |

|

Fecha de pago |

en blanco |

|

Rectificación |

X |

|

Ejercicio rectificación |

2021 |

|

Periodo rectificación |

5 |

|

BI Rectificada/Importe rectificado |

0 |

|

Cuota tributaria rectificada |

0 |

|

Importe de la rectificación (Cuota) |

-20 |

|

Resultado de la rectificación (BI/Importe) |

-10.000 |

|

Descripción |

NS |

Junio 2021 modelo 604:

|

Enero 2021 modelo 604 | |

|---|---|

|

BI (casilla 01) |

20.000 |

|

Cuota (casilla 02) |

40 |

|

Rectificación BI (casilla 03) |

-10.000 |

|

Rectificación Cuota (casilla 04) |

-20 |

|

Op. exenta (casilla 05) |

en blanco |

|

A deducir autoliquidación complementaria (casilla 06) |

en blanco |

|

Resultado autoliquidación (casilla 07) |

20 |

A los solos efectos de cumplimentar la declaración, en tanto no se modifiquen los diseños de registro del ATF, cuando el número de títulos adquiridos, o el número de títulos transmitidos o de títulos netos adquiridos en el caso de operaciones intradía, no sea entero, dicho número se redondeará al número entero distinto de cero más próximo.

Lo anterior no afectará al importe de la cuota que deba ingresarse ni al importe de la operación exenta, que deberán declararse por los importes reales sin tener cuenta el redondeo.

Por una parte, la Ley 1/2022, de 8 de febrero, por la que se modifica la Ley 12/2002, de 23 de mayo, por la que se aprueba el Concierto Económico con la Comunidad Autónoma del País Vasco, ha incorporado la concertación del ITF, aprobado por la Ley 5/2020, de 15 de octubre, del Impuesto sobre las Transacciones Financieras.

Por otra parte, la Ley 22/2022, de 19 de octubre, por la que se modifica la Ley 28/1990, de 26 de diciembre, por la que se aprueba el Convenio Económico entre el Estado y la Comunidad Foral de Navarra, incorpora al Convenio el Impuesto sobre las Transacciones Financieras.

Como consecuencia de lo anterior, la Orden HFP/308/2023, de 28 de marzo, ha aprobado un nuevo modelo de autoliquidación para el Impuesto sobre las Transacciones Financieras que se aplicará para los periodos 01-2024 y siguientes que implica modificaciones en el procedimiento de presentación. Se detalla a continuación el procedimiento de presentación para los períodos 01-2024 y siguientes.

En primer lugar, hay que destacar que la relación de sociedades cuya capitalización bursátil a 1 de diciembre del año anterior supera los 1.000 millones de euros que se publica anualmente en la Sede electrónica de la AEAT, añade una columna en la que se indica la administración competente para la exacción (en función del domicilio social de la entidad cuyas acciones son objeto del Impuesto).

Si bien no hay cambios en el contenido del anexo informativo, para los periodos 01-2024 y siguientes su presentación se efectuará de la siguiente forma:

-

El anexo informativo se presentará necesariamente ante la AEAT. Incluirá todas las operaciones sujetas con independencia de la administración a la que corresponda la exacción.

-

Si el anexo informativo comprende adquisiciones de acciones de sociedades con domicilio social en País Vasco o Navarra (ver relación de entidades publicada en la Sede electrónica) deberá presentarse además a la Hacienda Foral correspondiente cuando esta así lo exija (a estos efectos deberá dirigirse a cada Hacienda Foral).

Por lo que se refiere a la autoliquidación para los períodos 01-2024 y siguientes se efectuará de la siguiente manera:

-

A partir del anexo informativo, se determinarán las operaciones que corresponden a la AEAT y a cada una de las Haciendas Forales.

-

Efectuado el paso anterior, se cumplimentará y presentará el nuevo modelo 604 en el que se autoliquidarán las operaciones que correspondan a la AEAT y se incluirá la información de las operaciones que corresponden a cada una de las Haciendas Forales.

-

De existir operaciones que correspondan a alguna de las Haciendas Forales, se presentará ante las mismas autoliquidación ajustada al modelo y plazos que cada una de ellas determine.

El plazo de presentación ante la AEAT no se modifica: del 10 al 20 del mes siguiente al correspondiente periodo de liquidación mensual.

En caso de autoliquidaciones que incluyan operaciones cuya exacción corresponda a alguna de las Haciendas Forales del País Vasco o Navarra, deberá consultar los plazos establecidos por cada una de las Haciendas Forales para la presentación de los anexos y autoliquidaciones que deba presentar ante las mismas (ver FAQ 6.32 ¿Cuál es el procedimiento para la presentación a partir de 1 de enero de 2024?).

Los procedimientos de rectificación descritos en la FAQ 6.17 subsisten con las particularidades que se detallan a continuación.

Autoliquidaciones complementarias.

-

Si la autoliquidación que se completa corresponde a periodos anteriores a 01-2024, la autoliquidación complementaria se presenta exclusivamente ante la AEAT utilizando el modelo aprobado por la Orden HAC/510/2021, de 26 de mayo.

-

Si la autoliquidación que se completa corresponde a 01-2024 y siguientes, la autoliquidación complementaria se presenta ante la AEAT y, en su caso, ante la Hacienda Foral que corresponda siguiendo el procedimiento descrito en la FAQ 6.32.

Solicitud de rectificación de autoliquidaciones.

-

Si la solicitud se refiere a una autoliquidación que corresponda a periodos anteriores a 01-2024, se presentará exclusivamente ante la AEAT.

-

Si la solicitud se refiere a una autoliquidación que corresponde a 01-2024 y siguientes, se presentará ante la AEAT y, en su caso, ante la Hacienda Foral que corresponda.

Rectificación de acuerdo con el procedimiento especial previsto en el artículo 10 del RD 366/2021, de 25 de mayo.

-

Se declararán en el anexo informativo sin ninguna particularidad.

-

Si la operación rectificada corresponde a 01-2024 y siguientes se imputará a la administración a la que corresponda la exacción.

-

Si la operación rectificada corresponde a 2023 y ejercicios anteriores se imputará a la AEAT.

Ejemplo. En febrero de 2024 la entidad “A” es sujeto pasivo del ITF por las siguientes operaciones:

|

Acciones de la sociedad “B” |

|

|---|---|

|

Títulos adquiridos |

10.000 |

|

Código ISIN |

BBB |

|

NIF emisor |

BBBBB |

|

Operación |

Sujeta no exenta |

|

Precio adquisición unitario |

1 |

|

Base imponible |

10.000×1=10.000 |

|

Cuota |

10.000×1×0,2÷100=20 |

|

Administración competente para la exacción Fecha de pago |

AEAT |

|

Acciones de la sociedad “C” |

|

|---|---|

|

Títulos adquiridos |

5.000 |

|

Código ISIN |

CCC |

|

NIF emisor |

CCCCC |

|

Operación |

Sujeta no exenta |

|

Precio adquisición unitario |

1 |

|

Base imponible |

5.000×1=10.000 |

|

Cuota |

5.000×1×0,2÷100=10 |

|

Administración competente para la exacción Fecha de pago |

BIZKAIA |

|

Acciones de la sociedad “C” |

|

|---|---|

|

Títulos adquiridos |

2.000 |

|

Código ISIN |

DDD |

|

NIF emisor |

DDDDD |

|

Operación |

Exenta |

|

Precio adquisición unitario |

1 |

|

Base imponible |

10000×1=10.000 |

|

Administración competente para la exacción Fecha de pago |

NAVARRA |

La entidad “A” procederá a la presentación de la siguiente forma:

Anexo Transacciones Financieras (ATF):

-

Se cumplimentará sin ninguna especialidad.

-

En primer lugar, se presentará necesariamente ante la AEAT.

-

Bizkaia y Navarra: deberá consultar si exigen la presentación del anexo. Si lo exigieran, presentará ante las mismas el anexo, que será idéntico al presentado ante la AEAT.

-

Araba y Guipuzkoa: no presentará nada.

Autoliquidación:

-

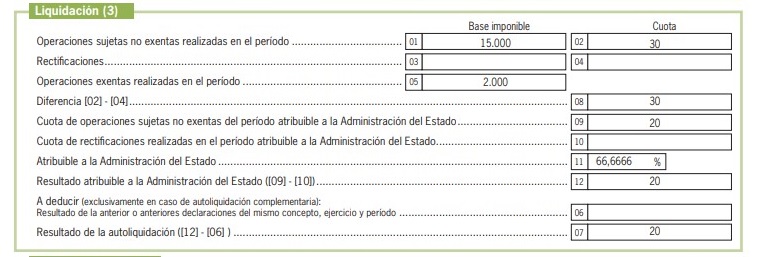

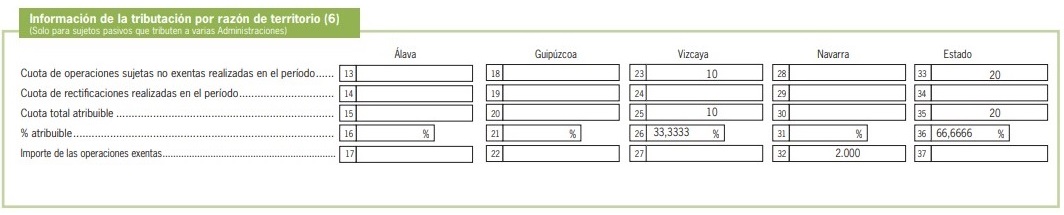

Presentará a la AEAT el modelo 604, con los siguientes datos en los apartados de “Liquidación” y de “Información de la tributación por razón de territorio”:

-

Presentará ante Bizkaia y Navarra autoliquidación ajustada a los modelos aprobados por sus Haciendas Forales.

-

No presentará ninguna autoliquidación a Araba ni a Guipúzcoa.

Ejemplo. La entidad del ejemplo de la FAQ 6.35, además de las operaciones indicadas en dicha FAQ, incluye en la autoliquidación de febrero de 2024 la rectificación de las siguientes operaciones exentas, que por error declaró como sujetas y no exentas:

|

Acciones de la sociedad “E” declaradas en 10-2023 |

|

|---|---|

|

Títulos adquiridos |

1.000 |

|

Código ISIN |

EEE |

|

NIF emisor |

EEEEE |

|

Operación |

Sujeta no exenta |

|

Precio adquisición unitario |

1 |

|

Base imponible |

1.000×1=1.000 |

|

Cuota |

1.000×1×0,2÷100=2 |

|

Administración competente para la exacción Fecha de pago |

BIZKAIA |

|

Acciones de la sociedad “F” declaradas en 01-2024 |

|

|---|---|

|

Títulos adquiridos |

1.000 |

|

Código ISIN |

FFF |

|

NIF emisor |

FFFFF |

|

Operación |

Sujeta no exenta |

|

Precio adquisición unitario |

1 |

|

Base imponible |

1.000×1=1.000 |

|

Cuota |

1.000×1×0,2÷100=2 |

|

Administración competente para la exacción Fecha de pago |

BIZKAIA |

La entidad “A” procederá a la presentación de la siguiente forma:

Anexo Transacciones Financieras (ATF):

-

Se cumplimentará sin ninguna especialidad.

-

En primer lugar, se presentará necesariamente ante la AEAT.

-

Bizkaia y Navarra: deberá consultar si exigen la presentación del anexo. Si lo exigieran, presentará ante las mismas el anexo, que será idéntico al presentado ante la AEAT.

- Araba y Guipuzkoa: no presentará nada.

Autoliquidación.

-

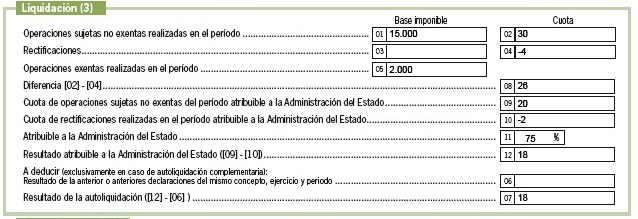

Presentará a la AEAT el modelo 604, con los siguientes datos en los apartados de “Liquidación” y de “Información de la tributación por razón de territorio”:

-

Las rectificaciones de 2023 y anteriores se imputan a la AEAT.

-

Las rectificaciones de 2024 y siguientes se imputan a la administración competente para la exacción.

-

-

Presentará ante Bizkaia y Navarra autoliquidación ajustada a los modelos aprobados por sus Haciendas Forales.

-

No presentará ninguna autoliquidación a Araba ni a Guipuzkoa.