Evolución reciente de los ingresos y de las bases imponibles

El lunes, 11 de septiembre, se publicó el Informe Mensual de Recaudación Tributaria correspondiente al mes de julio. El dato de este mes es relevante porque es uno de los que mayor recaudación tiene en el año (el segundo tras octubre). Además de las declaraciones mensuales, en julio se presentan las distintas declaraciones de las pymes del segundo trimestre y se contabiliza el primer plazo de la cuota a ingresar de la declaración anual del IRPF. Junto al informe y las series de ingresos habituales, en estos meses con declaraciones trimestrales también se publica el fichero de bases, tipos e impuestos devengados (Agencia Tributaria: Informes mensuales de Recaudación Tributaria) que permite analizar con mayor profundidad la recaudación.

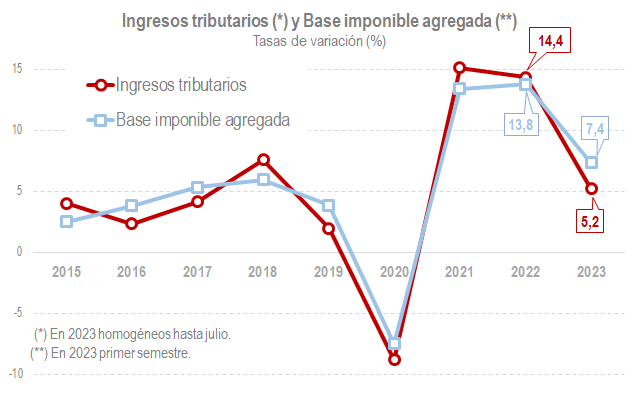

En el periodo enero-julio los ingresos tributarios aumentaron un 3,9%. Si se corrige, entre otros aspectos, el distinto ritmo en la realización de las devoluciones en 2022 y 2023, en ese mismo periodo los ingresos en términos homogéneos crecieron un 5,2%. Al mismo tiempo, en el primer semestre del año la base imponible agregada de los principales impuestos aumentó un 7,4%.

A la vista del gráfico anterior cabe preguntarse dos cuestiones: la primera, ¿qué es lo que está impulsando el crecimiento de los ingresos?; y la segunda, ¿por qué esa diferencia entre el aumento de la base y el incremento de los ingresos?

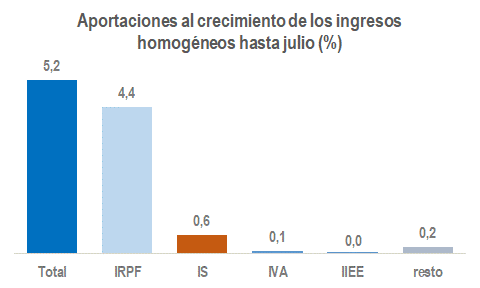

El crecimiento en 2023 descansa, principalmente, en el buen comportamiento de las retenciones del trabajo gracias a la creación de empleo y a la subida de los salarios, de las pensiones y del tipo efectivo que unos y otras conllevan. Además, tienen una aportación significativa los ingresos derivados de los beneficios empresariales, en particular los pagos fraccionados de las sociedades. También fueron buenos los resultados procedentes del primer plazo de la declaración del IRPF del ejercicio 2022, aunque, al ir acompañados de un aumento de las devoluciones, su importancia dentro del conjunto de la recaudación queda difuminada. En cualquier caso, las dos grandes figuras de la imposición directa explican cinco puntos del crecimiento de los ingresos homogéneos.

El IVA tuvo hasta julio una contribución ligeramente positiva al crecimiento de la recaudación, a pesar de que sus ingresos crecieron de forma discreta al compararse con un periodo en 2022 de precios altos y en el que todavía no se habían producido todas las rebajas de tipos vigentes en la actualidad. Se estima que, sin estas rebajas y otras medidas que afectan a los ingresos, el IVA estaría creciendo un 6,7% en lugar del 2,1% registrado.

Precisamente el impacto de las medidas normativas es uno de los elementos que marcan la evolución de la recaudación en 2023 y que dan respuesta a la segunda pregunta, por qué bases e ingresos se comportan de forma distinta. El conjunto de cambios normativos y en la gestión restaron hasta julio 5.528 millones, con un impacto negativo sobre los ingresos de 3,8 puntos. Dentro de estas medidas destacan dos que se pueden analizar con detalle a partir del fichero de bases e impuestos devengados: la rebaja del tipo de retención a las rentas bajas y la ya citada rebaja en los tipos del IVA.

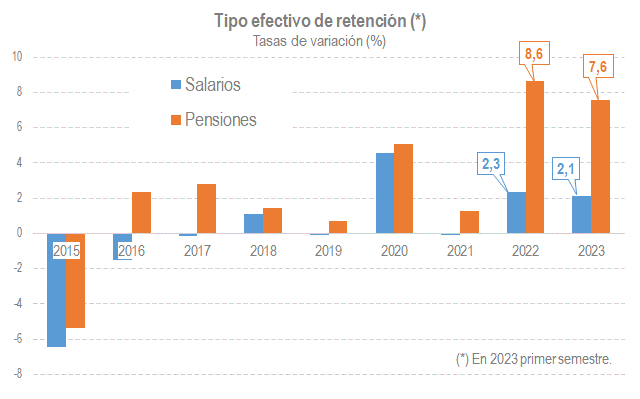

En el gráfico siguiente se presenta la evolución de los tipos de retención sobre salarios y pensiones desde 2015. En 2023 la variación no es muy distinta a la que experimentaron en 2022. Sin embargo, hay que tener en cuenta que los incrementos salariales y de pensiones están siendo muy superiores en 2023, por lo que, en ausencia de la reducción de tipos a las rentas más bajas, se habrían producido subidas mayores que en 2022.

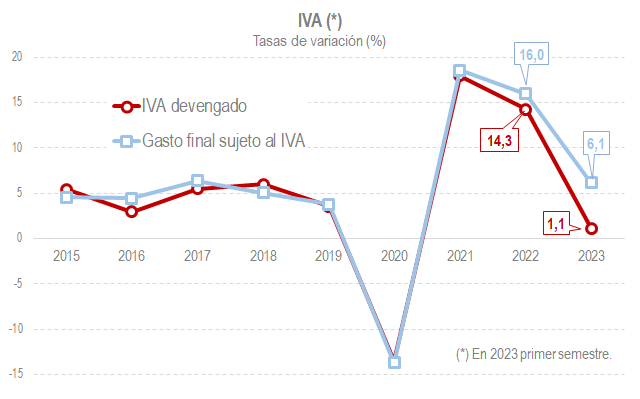

En cuanto al IVA, en el siguiente gráfico figura la evolución del gasto sujeto al impuesto y del IVA devengado. La distancia entre ambas series mide la caída del tipo. Se estima que en el primer semestre esa caída fue del 5%, 4 puntos derivados de la rebaja de tipos en energía y alimentos básicos y un punto adicional provocado por el mayor incremento de los precios en bienes y servicios sujetos a los tipos reducido y superreducido.